榜单解读

2019年终已至,土地市场全年成交以前高后低的形势收尾。12月,房企补仓意愿明显,国企和头部房企在土地市场上动作不断,其中融创和保利拿地力度尤甚,但中小房企拿地热情不再。

一.

土地资源向上层集中,头部房企是拿地主力军

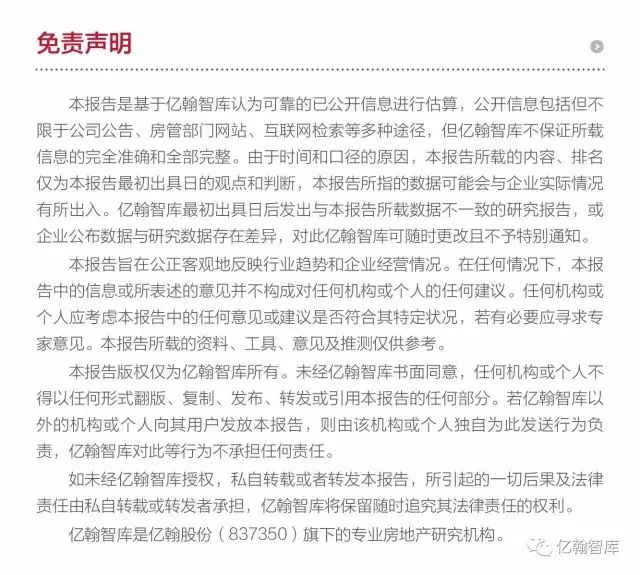

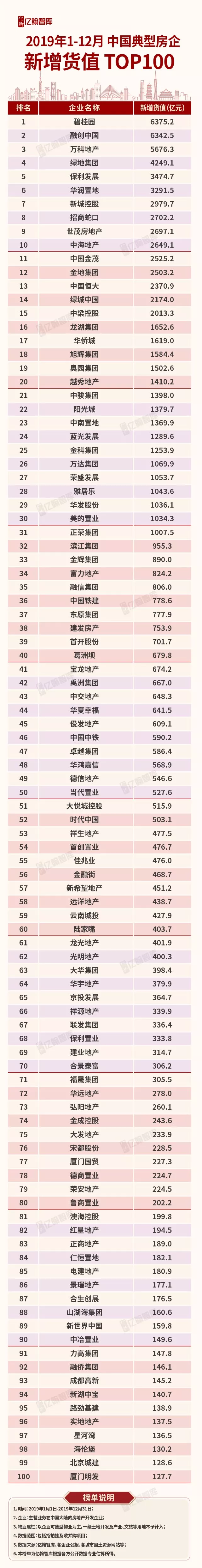

从1-12月新增货值来看,碧桂园、融创、万科、绿地四家房企全年新增货值超过4000亿元,稳居行业前列;中海地产位居第十,新增货值2649.1亿元,守住TOP10门槛。新城控股自黑天鹅事件后,元气逐渐恢复,12月在湖州、徐州两个城市先后获取2宗和4宗商住地块,全年新增货值超过2900亿元。总的来说,TOP10房企新增货值同比增长7%,是土地市场中投资拿地的主力军,中小房企受融资收紧的影响最大,全年投资力度减弱。

二.

二线城市土地最抢手,溢价率保持低位

根据亿翰智库监测统计,2019年12月一线城市土地成交805.8万平米,同环比分别上行11.7%和97.7%;二线城市土地成交建面8198.8万平米,同环比分别增长10.1%和64%;三四线城市土地成交建面20663.2万平米,同比下滑24.5%,环比上行73.3%。12月是房企年末补仓的时机,一二、三四线城市成交量环比均有增长,但是相比2018年,房企回归一二线已经成为事实,三四线城市成交缩量,仅有部分强三线城市仍能吸引企业投资布局。从溢价率上看,一线城市同环比下行;二线城市溢价率为15.3%,同环比分别上升119.1%和79.2%,在融资收紧的行业背景下,房企为规避拿地风险喜好布局经济实力偏强、人口偏多、居民购买能力偏强的二线城市;三四线城市溢价率为10.8%,同比下行6.3%,这类城市的投资热度相比往年已经出现明显下滑。

我们认为,三四线城市已经逐渐退出本轮周期,信贷资金面的收紧倒逼企业争相布局一二线和强三线城市,并形成长期的趋势。

对房企而言,重点布局二线城市的房企短时间内利好,不用过度担心土储资源的匮乏;重点布局三四线城市的房企调整投资结构,逐渐增加一二线和强三线城市的投资力度。

三.

国/央企和大型房企拿地优势显著

在行业信贷环境收紧的背景下,房企融资门槛提升,导致头部企业资金相对充裕,中小房企资金相对紧张,从而当前土地市场上投资拿地的多是国企和头部房企,中小房企拿地力度大幅下降,资源逐渐向上层集中。

融创中国:多方式拿地扩充土地资源

继11月融创收购云南城投两家子公司51%的权益后,公司在12月仍保持着较大的投资力度。仅在12月下旬,融创就利用招拍挂和联合体的方式获取土地295.6万平米,分别位于青岛、武汉和广州,且均是以底价成交。作为行业投资拿地的标杆房企,自四季度以来,公司拿地火力全开,不断通过收并购、招拍挂和合作的方式获取大量的土地,将头部房企的投资优势展现的淋漓尽致。

保利发展:央企优势,拿地步履不停

作为在房地产市场中占有率最高的央企,保利利用这一优势在12月份投资拿地步履不停,通过招拍挂和合作方式分别在北京、广州、武汉、福州、中山等城市获取土地超过300万平米。对国企、央企而言,企业经营策略受政策影响比较大,但是在信贷融资方面,银行机构提供“白名单”通道,融资相对便利,并且帮助公司在融资收紧的行业背景下增加对中小企业收并购的几率。

碧桂园:优化投资结构,扩大二线城市布局

碧桂园依靠三四线城市规模快速扩张,但在2019年,公司逐步优化投资结构,增加在二线城市的布局。根据亿翰智库监测,公司12月份分别在嘉兴、郑州、苏州获取3宗土地,增加二线城市土地投资意图明显。根据公司全年新增土地分布情况,超过30%位于一二线和强三线城市,叠加三四线城市存在内生性增长、体系性修复的特点,碧桂园做出两手准备,深耕三四线的同时,不断加大一二线城市布局。

四.

2019土地市场十宗“最”

1、“最赚钱”:

2019土地出让金收入最高的城市

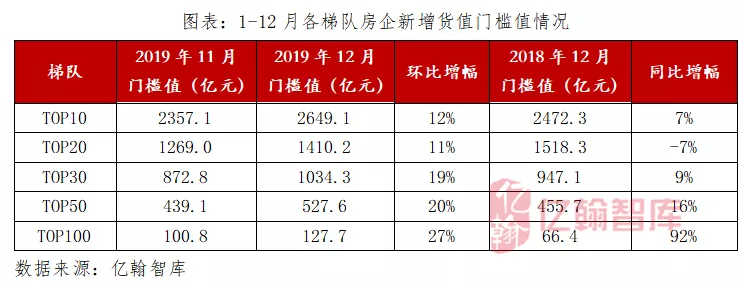

杭州是2019年全国各城市土地出让金收入之最的城市,收入达到2295.7亿元,超过位居第二位的苏州接近600亿元,同比增长11.3%,已经连续两年位居全国土地出让金收入榜首。杭州之所以能够成为土地市场上“最赚钱”的城市有两个原因:

第一,土地价值高,避险能力强。杭州作为核心二线城市,经济水平较高,居民购买能力强,同时承接长三角地区其他城市资源,需求旺盛从而带动土地增值。在行业周期下行期间,融资的收紧使房企补充货源更倾向布局经济水平偏高、人口充足的高能级城市,这些城市土地价值高,避险能力强,能够大大减少房企投资翻车概率。

第二,需求充足,成交同比收窄。杭州经济水平高,依靠内生性增长就可以孕育出大量的需求,同时所处位置接近上海,叠加人才新政措施,更易承接城市外部高端人才流入,增加需求。作为核心二线城市,杭州受政策调控影响比较明显,既出现过万人摇号的场面,也有成交探底的时期。2019全年,杭州成交量同比持续收窄,在需求不断增加,价格稳定增长的同时,房企争相涌入,从而带动城市土地价格上涨。

2、“最昂贵”:

土地成交均价最高的城市

当一个城市同时满足经济水平高、基建设施发达、科技创新能力强、人口净流入增长等特点的情况下,那么这个城市大概率是核心都市,地价、房价均处于全国前列。深圳便是2019年土地成交均价最高的城市,平均成交楼面价达到29751元/平米,当之无愧“最昂贵”的城市。

在我们熟知的一线城市中,深圳后来居上,GDP快速增长,科技创新能力在国内首屈一指,成为人才净流入的重点城市。在此期间,房价不断提升,带动地价提高,而这种趋势也呈现不可逆现象。根据一线城市已开发面积来看,深圳的建成区面积在四个城市中是最低的,但主要是城市面积本身较小,从开发比例来看,深圳已经完成了49%,相比来讲,北京、上海和广州开发比例最高也仅为22%。未来,深圳虽然有较大的开发空间,但是可开发的规模有限,随着持续的开发建设,土地资源稀缺性影响就愈发明显,地价贵也就理所当然。稀缺即价值。

3、“最破费”:

单日成交金额最高的城市

时间回到2019年6月24日,深圳当天经历了史诗级的土拍,2小时成交金额达224亿元,成为单日成交金额最高的城市,这也是深圳沉寂了半年之后的最大手笔,同时这也是深圳2019年首次出让宅地,也是继2018年12月以后,深圳半年内再次出让宅地。最终,越秀、龙光、中海、电建、平安成为最大赢家,为这次史诗级土拍买单,这一日也成为了2019年深圳市场房企“最破费”的一日。

此次出让宗地采用“单限双竞”的办法以挂牌方式出让。即:限成交地价、竞成交地价、竞只租不售的人才住房面积。另外,出让宗地建设普通商品住房,竞配建只租不售的人才住房,商品住宅限售3年。那么这些企业有多热情呢,当天参与竞拍的房企达到80多家,且五宗地的拍卖都是在15分钟内全部停止叫价,转向拍人才住房面积,甚至有的房企代表直接坐不住,不用号码牌,直接喊价。主要原因还是深圳新增土地尤其是宅地供应比较稀缺,新房成交量走高吸引企业不断涌入,使得这次集中拍卖宅地引起极高的关注。

4、“最地主”:

土地供应最多的城市

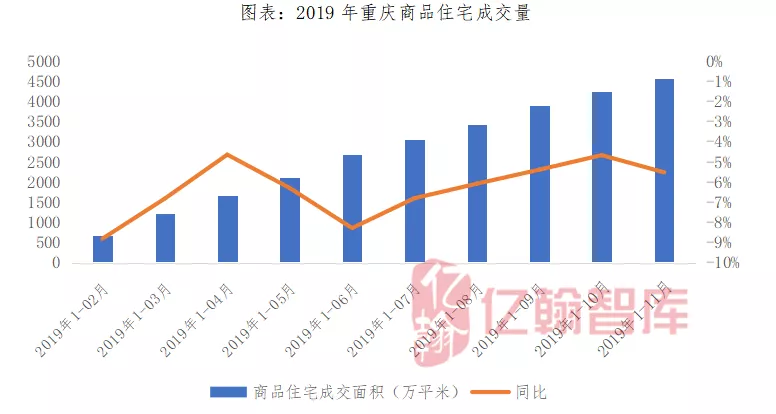

2019年重庆凭借供地6104万平米,一举夺得2019年“最地主”的城市,供地面积全国第一。但是相比土地供应规模前十的城市,重庆并不是房企热衷的区域,根据成交面积/供应面积比值来看,重庆是68.6%,位列前十城市中最低,但从成交面积的绝对值看,重庆成交的土地依然最多。

5、“最落寞”:

流拍数量最多的城市

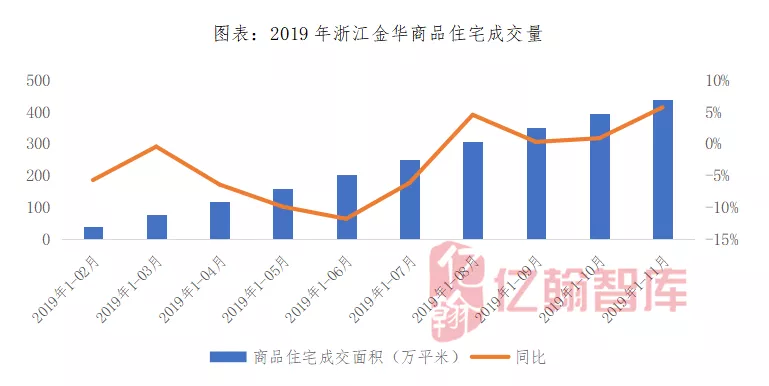

2019年土地流拍数量最多的城市是金华,土地流拍数量合计129宗,流拍率为18.1%,涉及的规划建筑面积仅51.5万平米,楼面价超过4000元/平米,紧随其后的是重庆、济宁、潍坊和南阳等城市,房企在这类城市拿地意愿偏低,在市场趋冷的背景下,逐渐撤离经济水平较低的中小城市,回归一二线已经成为事实。金华位于长三角地区的浙江区域,本身所处地区经济水平偏高,但金华本身的城市特点表现为“县强市弱”,难以形成城市核心,因此整个市场并不像浙江其他地级市的热度高,从而造成金华成为2019年“最落寞”的城市。

6、“最失望”:

流拍规模最大的城市

虽说金华是流拍数量最多的城市,但是由于地块都比较小,流拍地块的建面并不大,而流拍规模最大的城市当属重庆。2019年,重庆流拍地块为60宗,仅次于金华,但流拍地块规划建面691.2万平米,远超其他城市。重庆土地流拍规模最大的原因一方面是土地供给较多,从而流拍相应上行;另一方面是当地新房市场成交量全年处于低位,在需求不足的情况下,房企的拿地意愿就会降低,进而导致土地流拍规模增多。

7、“最吸引”:

土地成交量最高的区县

2019年青岛市黄岛区,成交规模758.1万平米,成交金额260.4亿元,成为了2019年全国“最吸引”房企投资的区县。黄岛区又称青岛西海岸新区,是国家海陆统筹发展试验区、国际高端海洋产业集聚区、海洋经济国际合作示范区、国际航运枢纽、山东半岛蓝色经济先导区。

我们认为,黄岛区之所以能够成为成交量最高的区县,主要原因是一线城市中心城区土地资源有限,已经很难有充足的土地可以提供;而普通三四线城市经历了2017和2018年市场轮动影响之后,2019年成交下滑,并且这类城市无论经济或者产业基础相对偏弱,最大的问题就是很难留住人口,尤其是人才,从而房企在此的投资力度较弱。而二线城市和强三线城市就成为企业主要的选择,这些城市完善的基建工程、教育环境、产业入驻、人才新政不断吸引高端先进人才流入,从而短时间内使城市需求增加,也是房企投资布局的重点。

8、“最土豪”:

成交金额最高的地块

前面我们披露了土地出让金收入最多和成交均价最高的两个城市,那么成交金额最高的地块是出自这些城市吗?答案是肯定的。

2019年7月30日,杭州上城区成功出让1宗土地,成交金额达97.9亿元,由新世界发展拍得,土地楼面价24860元/平米,溢价率3.9%。这块土地成交金额接近百亿,除了地块面积的因素外,最主要的原因是地块处于杭州的中心城区,土地价值偏高,抗风险能力强,新世界发展也一举成为了2019年“最土豪”企业。

根据公告,地块毛坯房销售均价上限不超过63800元/平米,我们假设最终项目销售均价是63000元/平米,房地比也仅为0.4,地块利润空间有所保障。除此之外,新世界发展作为商住一体的公司,在周边建立商场能与住宅形成协同效应,而且地块位于中心城区,客流量充足。

9、“最名贵”:

成交单价最高的地块

土地成交单价最高的地块往往位于核心城市中的核心地段,这些区域房价偏高,土地稀缺从而导致土地价格偏高。这块单价最高的土地就诞生于北京朝阳区,成交楼面价69542元/平米,高于附近楼盘限价,其中规划建面4.3万平米,成交金额30.2亿元,溢价率23.3%,最终由恒基兆业摘得2019年“最名贵”的地块。

这宗地块被业内人士赞誉为“孙河明珠”,同时,这也是2019年孙河板块出让的第一宗不限价宅地,也是孙河别墅区域内倒数第二宗住宅供地。参与报名竞拍企业合计10家,其中华润/中粮、首创/招商以联合体拿地方式报名,其余企业分别是保利、碧桂园、首开、龙湖、中海、中国平安、恒基兆业、 昆泰集团。经过24轮激烈竞拍后,最终由港资房企恒基兆业以30.2亿元成交。

根据我们监测,地块周边是高端项目集聚区,商品房项目预售均价在80000元/平米,少数双拼、类独栋产品,预售价格最高达到100000元/平米。

10、“最热门”:

举牌次数最多的地块

融资收紧制约了房企拿地力度,但当遇到渴求的地块时,企业会想尽办法将其归于门下。根据亿翰智库监测,2019年最受企业追捧、举牌次数最多的这宗土地位于广西北海市,是一宗城镇住宅用地。这宗地块成交于7月28日,当日参与竞拍企业包括碧桂园、龙光、彰泰、大都和荣和,最终经过194次举牌由深耕广西的彰泰集团摘取,并且17.9亿的成交金额刷新北海的土拍记录。另外,这宗地块周边均是彰泰的项目,包括彰泰·红树湾、彰泰·观江海、彰泰·春江海岸,这一带俨然已成为“彰泰街”。

五.

2020年土地市场预判

根据前文,一线城市仍是房企投资的热门区域,但受政策调控和土地稀缺影响,企业更侧重机会性拿地。二线城市是房企投资拿地的重心,这些城市经济活力强,并且在人才新政的推动下不断吸引人口流入,叠加城市土地资源充足,吸引众多房企参与布局。

三四线城市呈现分化现象,例如青岛这样的强三线城市,由于居民需求充足,能够吸引大批房企;而像金华这样的城市,经济发展动能不足,在市场潜力空间有限的基础上,导致土地市场流拍增加。

1、预期土地市场2020年前低后高

对行业来说,2019年上半年小阳春之时,土地市场火热,但是5月底23号文发布后,针对房企拿地端的信托以及项目开发贷、债券融资等等均做出要求,融资环境收紧导致市场逐渐冷淡。在这样的情况下,下半年土地市场上经常看到的企业身影多是大中房企以及国企央企这些企业,而中小房企拿地力度大幅降低。在即将到来的2020年,虽然宏观经济面临着下行压力,但是针对房地产行业政策仍是以稳为主,深度践行房住不炒的原则,融资收紧的趋势短期难以放松,预期上半年房企拿地的积极性受到抑制,土地市场好转速度较慢。

但是,政策对房企融资渠道的管控,并不是要完全阻塞企业的融资通道,而是不断规范房地产行业的金融政策,预计二季度后房企会进入补仓高峰期,市场信心有所恢复。所以我们认为在2019年土地市场呈现前高后低的背景下,2020年土地市场或将表现为前低后高的趋势。

2、一二线和强三线仍是主要选择

对企业来说,房企投资拿地的意愿仍比较强烈,但是资金面的收紧和限价政策让企业更重视土地的利润空间。

从城市来看,一线城市仍是企业拿地的重点,但中心城区土地资源的不断减少,拿地区域不断向郊区转移;

对于核心二线城市,限价影响逐渐增强,为保障利润率,房企更侧重机会型拿地,最大程度减少调控政策带来的影响;

对于三四线,由于多数城市热度逐渐下降,企业在这些城市投资的力度有所降低,仅有部分进入周期较晚和综合实力较强的强三线城市仍会是企业关注的焦点。

综合以上因素来看,普通二线城市会是房企投资布局的重点,一二线核心城市和强三线城市更侧重机会性拿地。在融资环境难以大幅放松的行业背景下,资金充足的头部房企和国企将会是投资拿地的主力,信贷门槛提高导致中小房企融资变难,生存空间被压缩,企业出现破产、收并购现象成为常态,行业集中度进一步提升。