世茂2018年财报发布,凭强劲爆发式增长,再次交出一份亮眼的“成绩单”。

公告发布后,世茂受到多家国际机构的广泛关注,纷纷给予上升或维持世茂“增持”、“买入”评级,并对世茂的目标价进行了上调。

截至3月28日,摩根士丹利、摩根大通、花旗、瑞信、标普、交银国际等均给予世茂利好正面评价。

摩根士丹利

评级升至“增持” 上调目标价至27.52港元

摩根士丹利发表研究报告称,世房(00813.HK)2019年的官方销售目标为2100亿元人民币,按年升20%,以可售资源3500亿元人民币计,去化率相当于60%(2018年:65%)。

该行将世房目标价由21.24港元升至27.52港元,评级由“与大市同步”升至“增持”。

摩根大通

重申“增持”评级 上调目标价至28.5港元

摩通发表研究报告称,世房(00813.HK)去年业绩符预期,今年官方销售目标为2100亿元人币,预估相对保守,应可为市场带来惊喜。该行称,因应公司增加珠三角市场(香港及深圳),相信有助公司的增长动力。

上述因素可提升市场信心,重申“增持”评级,目标价由27元上调至28.5元。

瑞信

纳入为中型内房首选股 上调目标价至28.3元

瑞信发表研究报告指出,世房2018年核心盈利升21%至85亿元人民币,毛利率由30.4%升至31.5%,负债比率改善至64.5%,派息为1.2港元,相当于派息比率为40%。管理层预期今年销售增长为19%,主要由新收购项目带动。

目标价由25元升至28.3元,维持“跑赢大市”评级,纳入为中型内房首选股。 预期世茂在强劲的销售表现及更好的盈利能见度下,股价将迎头赶上。

花旗

重申“买入”评级 上调目标价至26.8港元

花旗发表研究报告称,相信世房于2019-2021年维持强劲增长,集团选择性增土储将有望支持其超越今年合同销售增长20%的目标;1万亿人民币可售资源,当中4000亿可于今年销售;加上资产负债表稳健,有空间提高杠杆以支持增长。

该行认为,世房未来3年的盈利年复合增长可达27%,重申买入评级,上调世房目标价12%至26.8港元。

标普

经营业绩强劲 维持“BB+”评级

标普全球评级表示,世茂强劲经营业绩和可持续现金回款可支撑其当前评级(BB+/稳定/--)。目前世茂有约4000亿元的可售资源,预计2019年将实现或超出2100亿元的合约销售额目标,强劲经营业绩推动其信用指标走向预期的较好端。

交银国际

维持23.46港元目标价及买入评级

交银国际研报指出,世茂2018年业绩基本符合该行/市场预期。鉴于充足的可售货源,高合约销售执行力和可持续的毛利率,交银国际认为世茂的盈利增长保持强劲。世茂现时的资产净值折让为45%,该行认为估值吸引。因此,维持目标价23.46港元和买入评级。

为何世茂连获国际机构一致推荐?

硬核在这里!

1.业绩爆发

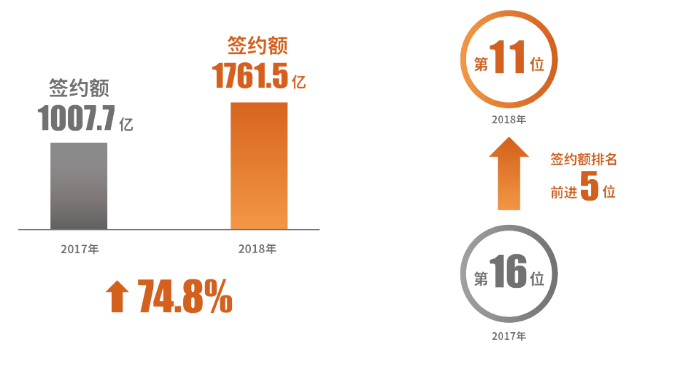

报告期内,全年签约额为人民币1761.5亿元,同比大幅上涨74.8%,实际销售额目标完成率达到126%,增速领先行业;签约额排名升至第11位,稳步向前。

2.盈利领先

2018年,世茂盈利能力持续提升。营业额855.1亿元,同比上升21.4%;核心利润117.3亿,同比上升25.3%;股东应占核心利润85.5亿元,同比上升23.4%;经营利润232.1亿元,同比上升31.3%;每股派息额120港仙。

3.财技卓越

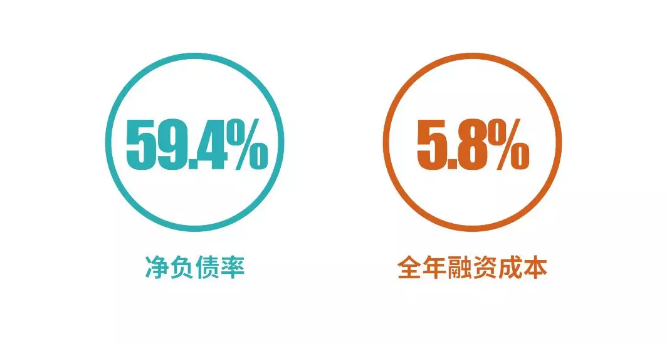

报告期内,世茂资金储备充裕,净资产负债率59.4%,连续7年维持在60%左右,金融创新再续华章,境内外融资成绩斐然,全年融资成本控制在5.8%。

4.土储充足

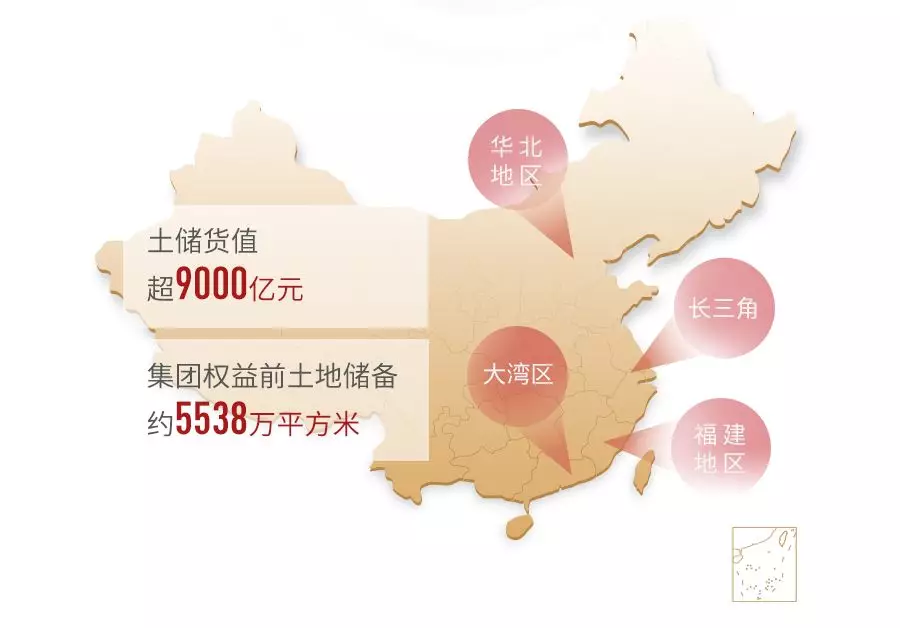

土储货值超9000亿元,精准布局国家级战略核心区。

5.多元并举

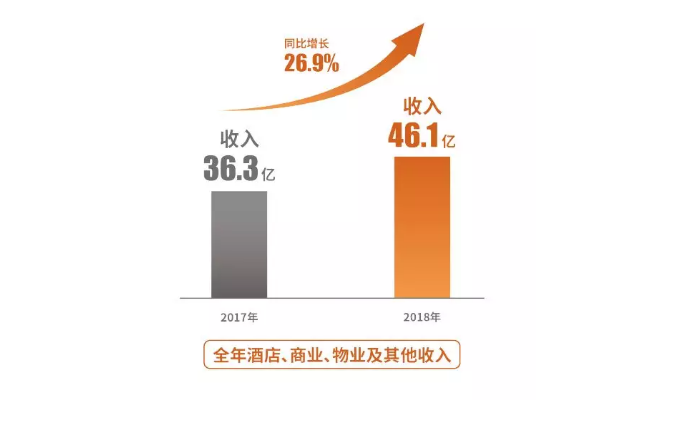

2018年,世茂多元业务表现强劲,为实现整体有品质的高速增长注入了可持续发展基因。报告期内,全年酒店、商业、物业及其他收入同比上升26.9%,达46.1亿元。

6.内驱强劲

针对地区公司“自主化经营”成效,充分授权,进行管理战术升级,提出并开发“经营体检”工具,鼓励充分的良性竞争,提升经营健康度,让高质量的发展成为常态。

7.战略清晰

2019年,适逢世茂30周年,世茂将持续秉承以成为“行业引领者”为发展愿景,助力城市生活方式的品位升级和人民美好生活的实现,致力成为“中国领先的生活服务商”!