-研究模型全景展示-

<第六部,营业收入>

2020年9月

营业收入指企业在会计报告期间的经营成果,具体指一定时期内,企业销售商品或提供劳务而获得的货币收入,而收入的确认有三个标准,第一与商品所有权有关的主要风险及报酬已经全部转移给购买方,第二企业既没有保留与所有权有关的继续管理权,也不能对已售出商品实施控制,第三收入的金额可以可靠计量。

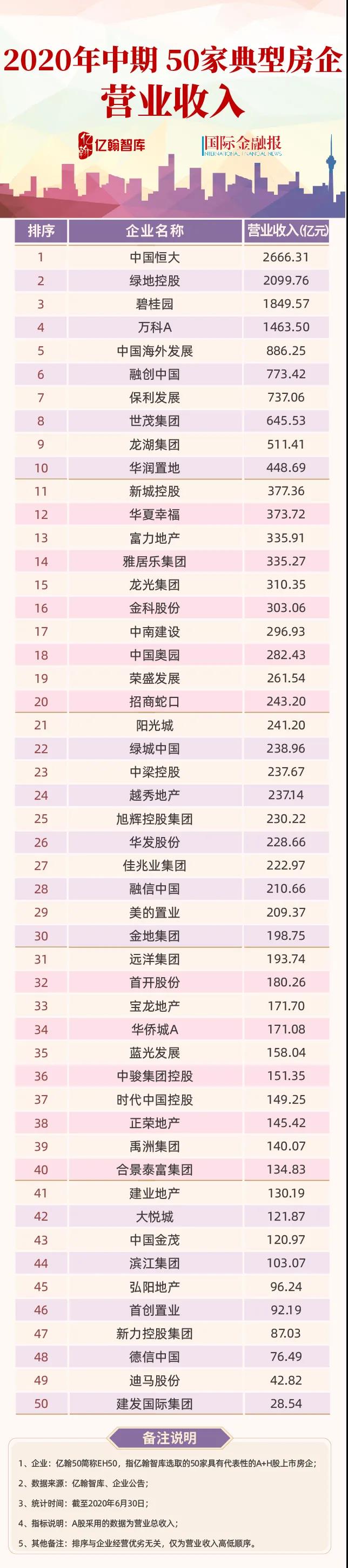

由此,亿翰智库联合《国际金融报》发布《2020年中期50家典型房企营业收入》研究成果。

亿翰百科 营业收入

房地产的营业收入主要是由房地产开发收入与其他业务收入组成。一般来说,营业收入反映的是会计报告期间企业的经营成果,但由于目前房地产企业多采用期房预售方式,从发生销售到实际交房确认收入还需要一段时间,因此房地产企业的房地产开发营业收入往往反映的是过去一段时间的企业经营成果,同时,由于房地产企业的预售楼款一般情况下(除楼盘烂尾等特殊情况之外)均可在楼盘竣工结算时确认为企业营业收入,因此目前我们也可以通过现有的销售规模及预收账款来推测企业未来一段时间的营业收入状况。

需要注意的是,目前国家正在试行现房销售制度,如海南省于2020年3月7号通知自当日起新出让土地建设的商品房一律实行现房销售制度,若该制度在更多城市推行,房地产企业的部分营业收入便不会再滞后于销售。

解读

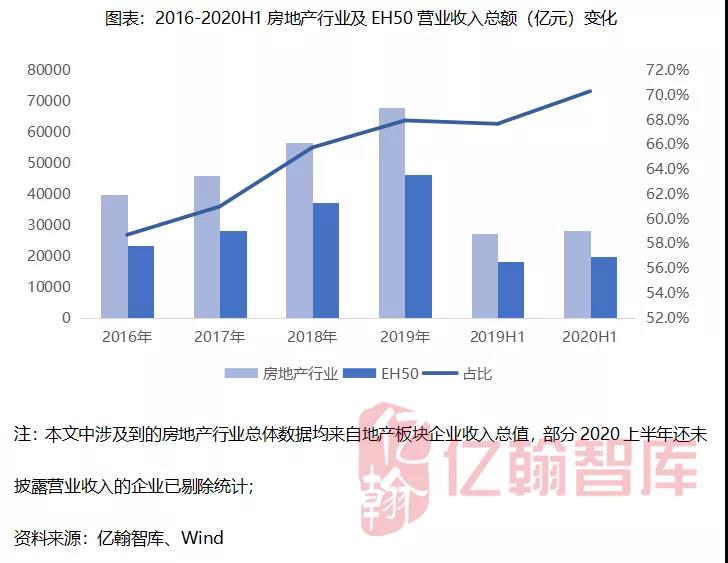

一、EH50营业收入稳步提升,上半年行业占比70.3%

2020年上半年EH50实现营业收入总额为19948.9亿元,较2019年上半年的18346.9亿元同比上涨8.7%,增速较2019年上半年的19.8%大幅下降,主要系疫情影响项目竣工结算。

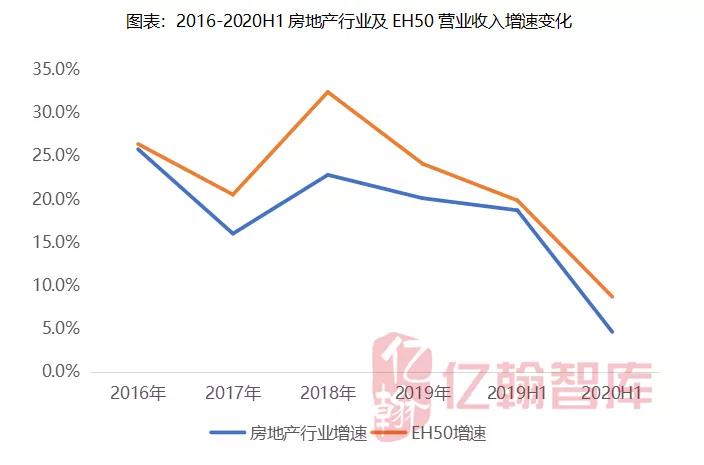

EH50相比地产行业的表现较为优秀,我们将时间线拉长,可以看到2016年至2020上半年期间,EH50整体营业收入占房地产行业的比例稳步提升,由2016年的58.7%上涨至2020H1的70.3%。占比的提高由EH50业绩高增驱动,自2016年以来,EH50的营业收入增速始终高于行业平均水平,随着行业集中度的持续提升,预计后期收入占比还会进一步提高,这也侧面证明了房地产行业的向心化愈加明显。

从整体增速走势来看,房地产行业及EH50均在2018年增速达到高峰,分别为22.8%、32.4%,随后一直呈下降的趋势,至2020上半年分别下降至4.6%、8.7%。我们认为,房地产行业政策的持续收紧限制了房企的销售增长速度,因此房企营业收入的增速呈放缓态势,目前来看,政府并没有放松限制的意向,且加上2020年初的疫情对房企的开工及竣工有较大影响,预计后期对行业收入结转产生影响。

二、TOP10房企增速放缓至7.8%,大中房企增速超20%

2020上半年,房企的营业收入增速进一步放缓。EH50房企的平均营业收入增速为22.9%,其中TOP1-10、TOP11-20及TOP21-50的平均增速分别为7.8%、26.8%及26.6%,部分原因是头部房企销售规模较高,在基数较高的情况下,增速自然有所放缓;而其他大中房企致力于规模的高速增长,由此带动公司收入较快提升。

TOP11-20的增速为四个梯队中最高,为26.8%,主要由新城控股、招商蛇口带动,其营业收入增速分别为121.1%及45.7%。由于2020上半年的营业收入主要来自于企业2018、2019年的项目结转,而新城控股2018、2019年销售金额增速分别为74.8%、22.5%,招商蛇口2018、2019年的销售金额增速分别为51.3%、29.3%,位于该梯队前列,助力二者2020上半年的营业收入增速优于梯队内其他房企。

TOP10房企的平均增速由2019上半年的25.9%进一步放缓至2020上半年的7.8%,体量大,增速下降尤其明显。除中国恒大、中国海外发展营业收入增速上升之外,其余TOP10房企的营业收入增速有不同程度的下降。

同时,由于2020年的疫情影响,大部分房企的销售金额都出现放慢态势,预计后期房地产营业收入的整体增速还会进一步放缓。不过从TOP10房企的销售增速来看,中国恒大、中国海外发展、世茂集团及龙湖集团销售额均实现了上涨,其中以中国恒大、世茂集团销售增速最高,分别为23.8%及10.1%,由此推断,二者营业收入有望继续保持高速增长。

三、受疫情及行业调控叠加影响,TOP20-50房企预收账款呈分化态势

由于中国房地产市场特殊的预售制度,房企在楼盘未竣工前便可开启预售,此时收到的房款只能作为预收账款,待楼盘竣工后才可确认为企业的营业收入,一般来说转化期在1-2年,因此预收账款可以说是房企营业收入的先行指标。

伴随着销售增速下降,不少房企的预收账款增速也出现下降趋势,TOP1-3、TOP4-10、TOP11-20、TOP21-50预收账款增速分别为7.9%、11.2%、11.5%及10.4%。

龙头房企预收账款增速较为平稳主要有两个原因:

第一,相对其他房企来说规模诉求较低,城市布局基本完善;

第二,龙头房企注重销售快速回款,项目周转速度加快表现为预收账款的减少。

另一方面,由于受到疫情影响,TOP20-50房企的预收账款呈分化态势,具体表现在TOP50中预收账款增幅前三与降幅前三均出现在TOP20-TOP50中,其中禹洲集团预收账款增幅最大,达62.0%,华发股份降幅最高,达17.7%。其原因在于,一方面该梯队部分房企的规模诉求较高,如禹洲集团、建发国际集团,随着销售规模的扩张,其预收账款也随之上升,达到高增速较为容易;一方面该梯队房企受疫情影响较大,部分房企布局城市恢复较慢,如荣盛发展主要布局于河北,土储占比达38.33%,疫情后京津冀地区相比长三角和珠三角恢复力度较慢,虽然公司销售金额恢复至2019年同期,但在回款率一直下降的情况下,公司预收账款随之出现下行。

综上所述,随着行业调控的加严,行业向心化更加明显,具体表现为EH50房企的营业收入总额占全行业营业收入总额的比例呈持续提升的态势。突发的疫情更是加速了房企的分化,运营能力及管理能力较为优秀的企业显现出更好的抗冲击能力和恢复能力。