编者按:时势造英雄,连巴菲特都说,"他在恰当的时间出生在一个好地方(美国),抽中了'卵巢彩票'(经济上升周期)。"毫无疑问,1978年改革开放以来,中国的国运毫无疑问处在一个剧烈的上升周期,期间也许偶有波动,但大势势不可挡,巨大的动能在短暂的时间中迸发出来,创造财富的效率也是世所罕见。

不管是美股指数百年新高给我们的启示录,还是A股过去三年的表现,都明白无误地告诉我们,投资思路必须改变,投资就是下注国运。投资者在下注中国未来国运的时候,必须选择代表未来发展的头部公司。

因此,在此辞旧迎新之际,格隆汇再一次组织了一次遍布全球70多个国家数千万会员大讨论的活动,让全球不同国家、不同行业、不同视角的投资者,一同寻找代表中国未来的核心资产。

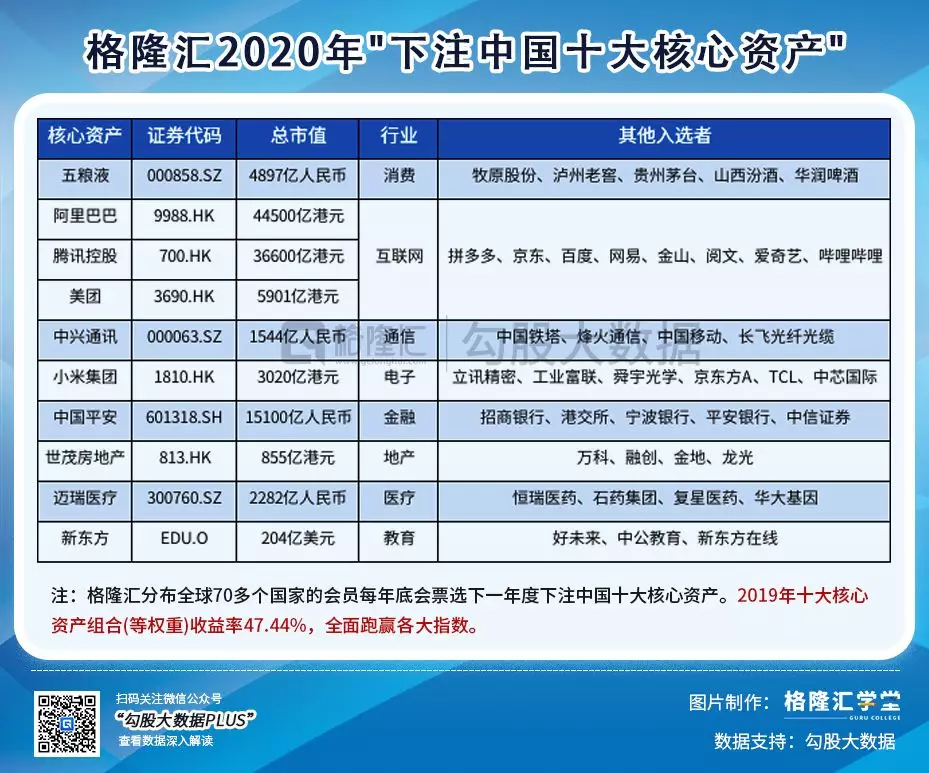

在《寻找2020年中国核心资产,赌国运,再出发!》发出后,各个渠道的会员讨论热烈,收集了数百万的投票反馈信息,隆重推出了:2020下注中国十大核心资产。

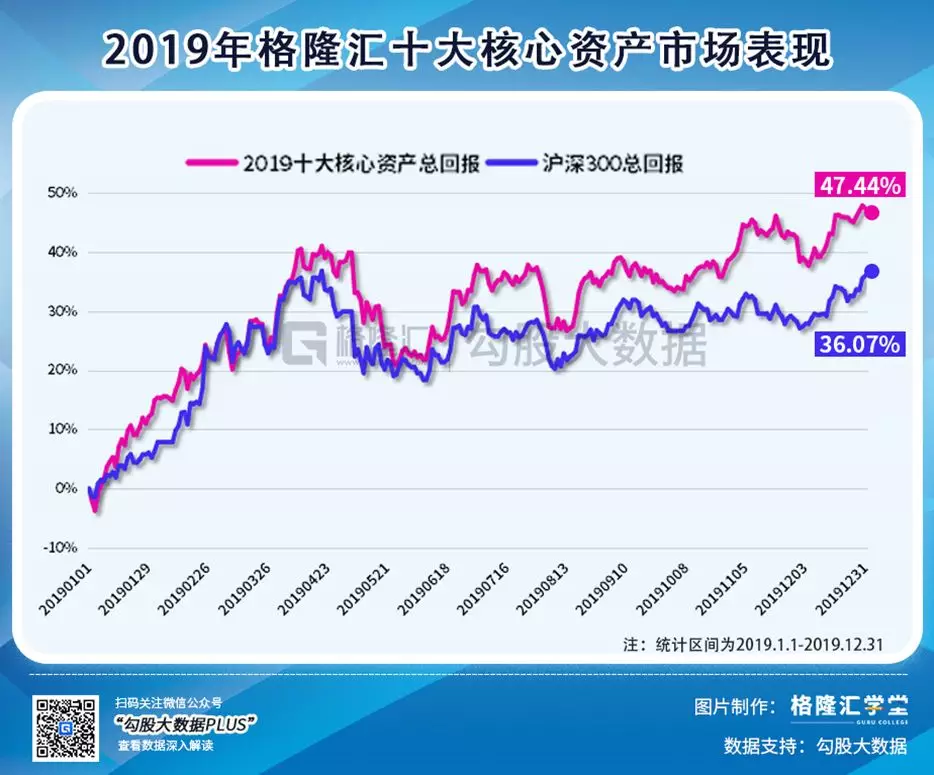

让我们先回顾格隆汇2019年十大核心资产的表现。2019年十大核心资产的全年回报率为47.44%,大幅跑赢了基准指数(沪深300指数,36.07%)。

就个股而言,2019年入选"十大核心资产"的股票有7只跑赢上证综指(22.30%),全部跑赢恒生指数(9.07%)。

2020年,格隆汇依托遍布全球近70个国家的数千万会员优势,于去年底启动了这次历时一个多月的"下注中国"全球票选。最后经过数百万的有效投票统计,挑选出了2020年度十大下注中国核心资产。

今天,我们就来说说“格隆汇2020年下注中国十大核心资产”的第三只股票——世茂房地产。

地产股这么多,为什么偏偏选中世茂房地产?这是绝大多数投资者存在疑惑的地方。一线房企港股有中国恒大,碧桂园,融创中国;A股有万科,保利;它们也并不比世茂差。那究竟是什么原因使得世茂可以入围呢?

1、入选核心资产的逻辑

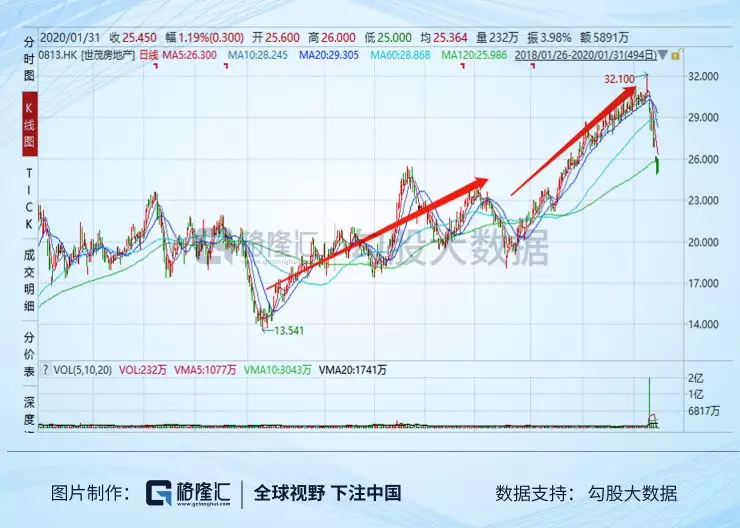

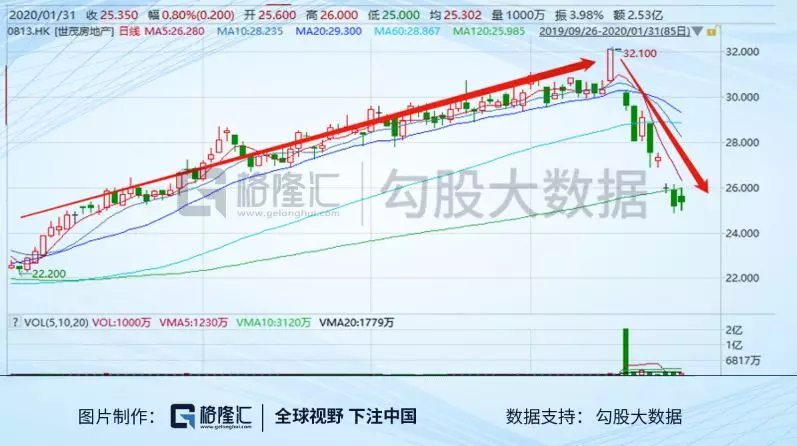

世茂的最近两波行情可以分为两个阶段,2018年11月份到2019年9月份,和2019年的9月到现在。世茂的第一波反弹完全可以理解为市场深度回调之后的补涨行情,在市场底部和股价低位的时候,公司也加大了回购力度,这期间回购股票数量8553万股,累计回购金额16亿港元。

更有意思的是世茂第二阶段的上涨,从2019年9月份开始。而这个时点正是房地产行业经历了政策调控趋严之后,整个地产板块的估值被打到底部的位置。加上地产股的三季报整体增速加快,超市场预期,整个板块就开始反弹了。

但是不同梯队,不同公司之间出现了分化,第二梯队的房企涨幅明显超过了第一梯队的地产公司。从2019年9月的低点开始计算,碧桂园累计上涨31%,中国恒大上涨34%,融创中国54%,万科A上涨24%,保利地产17%。而第二梯队的地产股,世茂上涨50%,阳光城47%,中国金茂43%,旭辉控股集团60%。

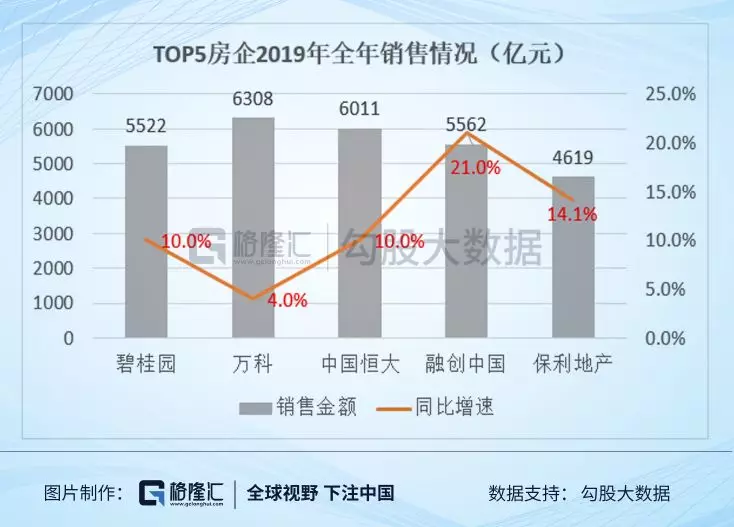

从市场表现看,二线房企的涨幅为什么可以完全跑赢一线房企?究其原因,还是因为2019年销售业绩增速前者可以大幅超越后者。

在第一梯队当中,2019年全年累计销售金额TOP5分别是万科,中国恒大,融创中国,碧桂园和保利地产。其中碧桂园5522亿元,同比增长10%;万科6308亿元,同比增长4%;中国恒大6011亿元,同比增长10%;融创中国5562亿元,同比增长21%;保利地产4619亿元,同比增长14%。

可以很清楚的看出,一线房企中,融创的销售增速是最快的,对应的涨幅也是在港股同等规模的地产股中最大的;保利2019年销售增速有14%,也是A股涨幅最大的。

重点房企的整体增速都有出现下滑,TOP100的地产公司增速从2018年的35%下滑到2019年的16%,第一梯队的房企增速基本保持在10%左右。二流房企当中会出现增速分化,部分公司的增速将会落在10%-20%的区间,当然也有少数公司增速会大幅加快,超出20%。

在第二梯队里面,根据各个房企已经公布的数据。有6家公司2019年全年的销售业绩增速超过30%,其中以世茂房地产的48%的增速最快,销售金额也排名第一达到2600亿元。剩余几家公司的销售额也相差不大,基本稳定在2000亿元附近。

二线房企2019年的销售业绩大幅跑赢一线房企,而且这种趋势在未来还会持续下去。为什么呢?基于这种判断大概有3点逻辑:

1、行业调控趋严,地产商融资受限,多数小房企纷纷和更大房企合作,共同开发。

2、二线房企较一线房企杠杆率更低,还有加杠杆的空间,所以合作项目后期还会加快。

3、二线房企的销售基数比一线房企小,增速自然会快很多,龙头地产公司已经经历了这个时期。

综合来看,二线房企增速更快,这是市场偏好这类公司的原因,也是投资这类公司能获得超额收益的原因。

世茂能PK掉一线房企的逻辑已经已经解释明白了,至于在二线地产公司当中为什么偏偏挑中了世茂,不仅因为它卖房子卖的最好,最快;其实这家公司还是存在不一样的地方的。

2、世茂的差异化

多数房企存在极大的相似性,导致了根本没有特点。不过要说世茂有没有不一样的地方,概括下来大概有三点:1、销售额的高增速;2、虽然在全国都有布局,但主要土储在长三角和大湾区。3、与同类民企房企对比,杠杆率和融资成本更低。

世茂的崛起也在最近两年,销售额从2015年的670亿元猛增到2019年的2601亿元,增长接近4倍的空间,而且在销售突破2000亿元之后,还能保持48%的高增速。公司的行业排名也从2017年的第16名跃升到2019年的第9名,同样的,投资世茂的也轻松获得了跑赢指数的超额收益。

拆分销售面积和销售均价来看,也是一个量价齐升的过程。销售面积从2015年554万平米增长到2019年1466万平米;同时销售均价也保持了整体上涨的趋势,从5年的12100元/平米上涨到17744/平米,区间涨幅达到47%。也证明了公司在拿地成本方面控制的比较好,在各大城市的布局也是合理的,这种成长也是可持续的。

二是土储结构的布局。2019年世茂在长三角,大湾区,福建,华北地区的货值分别是2850亿元,2600亿元,2200亿元,1730亿元;占比分别达到27%,25%,21%,16%。长三角和大湾区是国内经济最为发达的区域,公司的货值储备比例达到了52%,如果算上福建地区,比例是73%,和新城控股的发展方向也十分相似。

低价买才能高价卖,世茂在一二,三四线城市的合理布局导致了土地成本的直接下降。这一次的拿地战略的调整在2018年就体现出来了:公司加大了三四线城市的土地储备,2018年新增土储结构中,三四线城市的土储面积提高了37%,占比62%;金额提升30%,占比43%。而2017年三四线城市的新增土储中面积和金额分别占比25%、13%。

三是杠杆率和融资成本。从港股,A股市场的可比公司来看;世茂的负债率由2016年到2019年中期提高了7%,但是还是排在主流房企的末尾。远低于融创,碧桂园,恒大;也低于A股的万科,保利,新城。

剔除预收账款之后,世茂的净负债率更低,2019年二季度是59.6%。比行业其他公司更低的负债率,就能维持201年48%的高速增长的销售业绩,况且公司还有进一步加杠杆的空间,同时说明公司的内部运转比一般的地产公司更加高效。

而对于融资成本呢?可以选择和世茂规模,背景差不多的新城控股作为比较对象。新城2018年的平均融资成本是6.5%,而世茂是5.8%,在融资方面比新城更有优势。

地产股很难找出存在差异化的特点。如果非要找出不一样的地方,那么就是前面提到的3个不同点:一是销售业绩高增速,二是土储结构的布局和低负债、低融资成本的优势。

3、未来的可能性

世茂的看点除了销售增速快之外,还有就是子业务酒店和物业分拆上市的可能性。公司在近期的业绩会上也做了展望和规划。

2018年,公司总营业收入是855.1亿元;其中房地产开发业务占比94.6%,酒店板块营收占比3.5%,物业管理占比1.1%。2019年公司计划的营收目标是:酒店板块42亿元,物业管理20亿元;2019年到2021年的营收目标分别是,酒店业务152亿元,物业130亿元。

具体来看,世茂2018年年报披露的数据,公司旗下酒店一共有61家,客房数量总数超过23000间,并且绝大多数都是高端类型,考虑到和港股标的锦江资本五星级,四星级的客房总数差不多。假设也可以给到和锦江资本差不多的9X估值,那么距离世茂现在整体估值7.5X,分拆上市之后估值至少也有20%的提升空间。

其次就是物业板块,2019年7月份的数据,世茂旗下物业在管面积有1亿平米,2018年该板块营收是9.0亿元,2019年营收目标是20亿元,体量中等偏上。港股的物业公司可以分为两种,一种是龙头房企旗下的物业公司,像碧桂园服务,保利物业市场可以给到40X PE,还有一种就是小地产旗下的或者是独立第三方物业公司,估值只有20倍左右。

考虑到最近三年的销售业绩保持高增长,平均销售额在2000亿元左右,平均销售面积是1050万平米,同时2019年开始加快结算,这个增量对世茂旗下的物业业务刺激是巨大的。2019年,世茂销售额已经突破2600亿元,二线地产的增长持续性也比其他公司强。

所以对于世茂这种市值接近1000亿,2019年2600亿元的销售额,48%的业绩增速;物业板块拆分上市也是可以给到30X PE的。

4、总结

世茂股价最近一波的上涨行情从2019年9月份开始到最高点,涨幅接近60%。估值也从6.5X PE抬升到9.0X PE,估值提高了38%,同时加上每月和2019年全年的销售业绩增速加快,市场有EPS快速增长的预期存在。

目前因为“武汉肺炎”的事件影响导致整体市场大跌,恒生指数从高位回调了9.5%,世茂股价跌幅也已经接近20%。当前增速较快的二线房企中,世茂房地产估值7.5X,阳光城7.9X,旭辉控股集团8.2X,金地集团7.5X,相差程度不大。即使估值达到最近的高位9X PE,股价上涨幅度只有20%。

对于业绩高速增长的公司,股价上涨多数都是盈利增长带来的。2017年到现在,世茂股价涨幅超过2倍,期间EPS同比增长了120%。所以投资地产股要想获取超额收益,应该选择世茂这种业绩高速增长的房企,赚盈利增长的钱。

同时世茂最近三年的销售高增速,2017年增长48%,2018年75%,2019年48%,相当于业绩明牌,也为公司未来3年的结算和业绩增长提供了确定性。

欢迎关注格隆汇全新打造公众号“格隆汇APP”(ID:hkguruclub)。承载“港股那点事”与“格隆汇”的一贯水准,将为大家提供更高质量、更纯味道的深度、优质财经内容与A股、港股、美股投资分析。