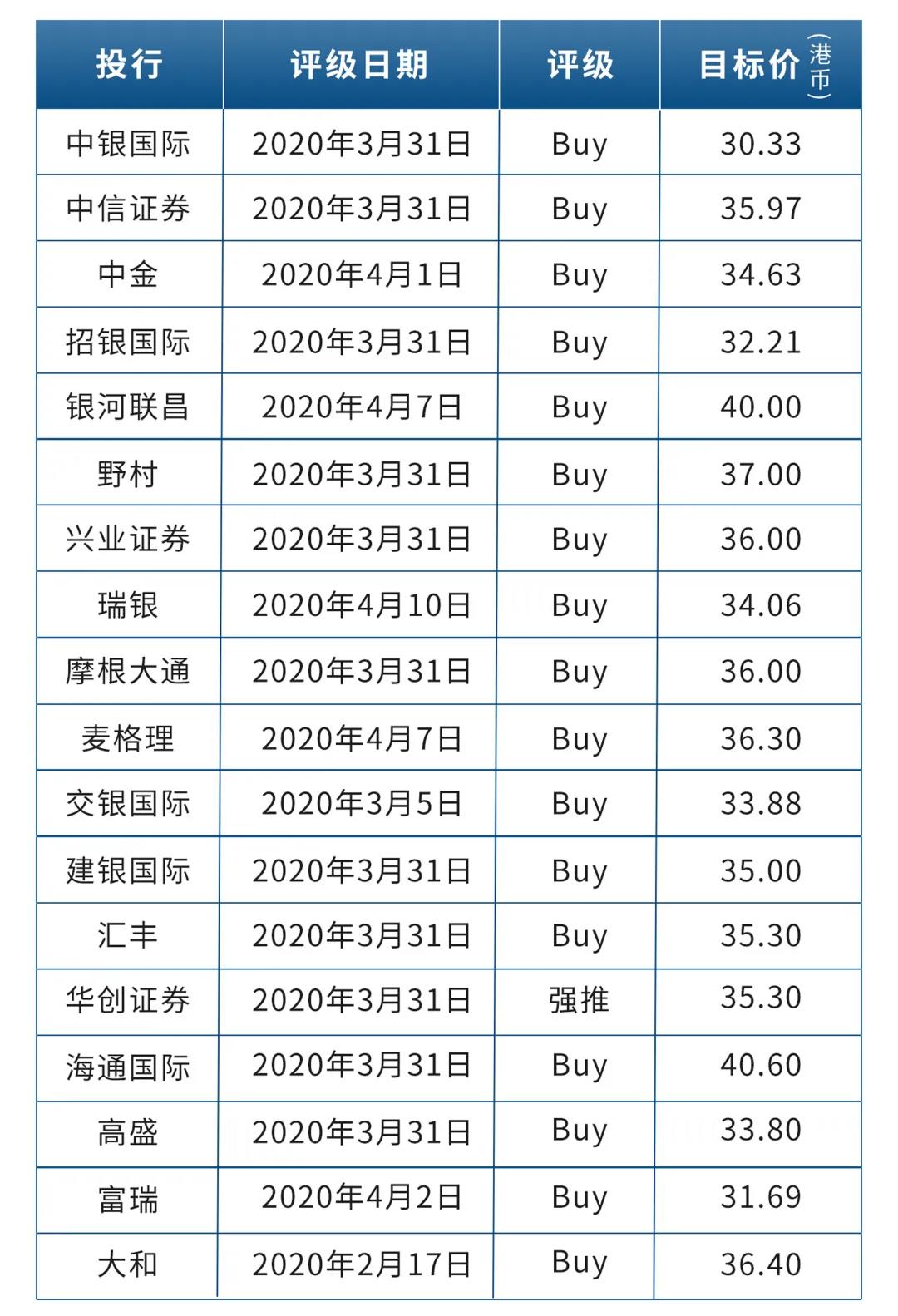

⊙数据来源:FactSet、投行研报

(按投行字母顺序排列)

▲境内投资者强烈青睐

2019年,世茂房地产港股通内地投资者持股比例涨幅达244%,股价、市值、内地投资者比例在2019年屡创历史新高。2020年初至今,内地投资者增持势头强劲,业绩发布更是加速了南下资金净流入。

2019年,世茂房地产在管理层的参与下,积极开展路演和反向路演,展示公司价值以及成长性。截至2020年4月,获得中信证券、海通证券、东方证券、兴业证券、华创证券、东吴证券首次覆盖,并给予“优于大市”或“买入”的最高评级。境内资本市场逐渐发现了这匹低调但增长强劲的“黑马”。

公司也加大了与境内投资者沟通的力度,进一步加强了对境内投资者的服务,受到内地地产分析师以及广大投资者的好评。2020年3月31日,境内金融界最具含金量的评选机构——“新财富”揭晓了“第十六届新财富金牌董秘&第三届新财富最佳IR港股公司榜单”。经过机构投资者实名投票、评委会审核、第三方独立审计,世茂房地产获“最佳IR(投资者关系)港股公司”称号,印证了境内投资者对世茂的肯定和青睐。

▲股价逆势大涨,势头强劲

⊙世茂房地产(0813.HK)日K线图

世茂房地产(0813.HK)近期股价持续发力,截至4月14日收盘,报30.25港元。近16个交易日累计涨幅49%,总市值达1046.50亿港元。在持续动荡的经济环境下,依然保持强劲上升姿态。

为何资本市场一致选择看好世茂房地产?

优异的资本市场表现,来源于世茂企业自身强劲的内驱力和面对市场周期的穿透力。

充足的土储叠加不断在行业内加码布局,有效支撑世茂房地产未来的规模增长。

海通证券近期表示,世茂房地产是销售较快增长的地产龙头,并给出“优于大市”评级。

优质资源储备充足,总货值逾人民币13000亿元,带来较强的抗风险及强溢价能力。截至2019年底,公司已进驻全国120个城市,旗下拥有349个项目,共7679万平方米(权益前)的优质土地。重点布局经济发展水平较高及需求旺盛的一二线及强三四线城市。

⊙深圳世茂深港国际中心效果图

格隆汇发文称,世茂房地产近年来在规模增长上持续挺进,公司这种增长趋势仍然还可以持续,主要在于世茂在土储上有着较强的支撑。

2019年,世茂新增土储项目115幅,计容建面3092万平米,其中一、二线土地总价占比达62%。公司拿地成本约为5035元/平米,仅占去年销售均价的不到30%,这也意味着,随着后续项目开发,利润空间释放可观。

与此同时,随着销售端的持续高增长,行业地位进一步跃升。

2019年,世茂集团合约销售额达2600.7亿元,跻身行业TOP9。实现连续三年高增长的同时,2016-2019复合年增长率更是达到了56.3%。

这一增速不仅远远优于行业平均水准,在行业前二十的销售排名中也是大幅领先。2020年世茂将销售目标设定为3000亿元。考虑到整体宏观经济压力及行业所处的调控环境,这一预定增速也意味着公司还将继续保持领跑行业的发展势头。

财务的稳健和融资成本的降低,是世茂高质量增长的“稳定器”。

值得一提的是,2019年内,世茂实现了现金流的强管控,保障资金的安全和充裕。现金比率为1.6倍,短期偿债能力强,具备优越的资金流动性。净负债率59.7%,已是连续第8年维持在60%以下。

⊙上海世茂大厦实景图

瑞信发布报告称,维持世茂房地产(0813.HK)目标价34.1港元,评级维持“跑赢大市”。

世茂去年股东应占核心净利润增加23%,表现好过该行及市场预期,收入上升30%。集团计划分拆物业管理及酒店板块计划正在加速,也计划分拆成功后将会派发特别息。同时,管理层有信心今年盈利增长超过20%,相信销售恢复后将会好过同行,同时分拆也会有助股价。

智通财经也发文称,一方面物业业务分拆后能够作为独立上市平台融资,另一方面,市场给予物管公司的估值较传统地产公司有明显的溢价,有望在一定程度上反过来提升母企的估值。

与此同时,格隆汇指出,在业务端快速增长的同时世茂房地产也保持着较为强劲的盈利能力。公司毛利率过去几年保持稳定趋势,数据显示,近三年公司毛利率分别为30.4%、31.5%、30.6%。从Wind数据来看,公司销售毛利率在行业处于较为领先的水平。

高速的业绩增长,加上均好的多维度经营指标,让世茂不仅跑“赢”行业,更跑“盈”了大市,实现了高质量的增长。

财务的稳健和融资成本的降低,是世茂高质量增长的“稳定器”。

值得一提的是,2019年内,世茂实现了现金流的强管控,保障资金的安全和充裕。现金比率为1.6倍,短期偿债能力强,具备优越的资金流动性。净负债率59.7%,已是连续第8年维持在60%以下。

兴业证券近日的报告中,维持了对世茂房地产的“买入”评级,目标价36港元。

该机构表示,截至2019年末,公司平均融资成本5.6%,同比下降20bps。账面现金为596亿元。考虑其在境外具备通畅的融资渠道,并在香港持有资产可抵消部分外汇风险,公司债务风险较小。

花旗银行近期发表报告称,预期行业销售及建筑活动会在第二季开始逐步改善,在行业股份方面,喜好资产负债表较安全及盈利能见度高的企业,首选世茂房地产。

结合宏观环境来看,今年在新冠疫情影响下,经济压力加大,政策刺激预期强,未来伴随货币政策空间打开,有望给市场带来更多的流动性,也将传导到房地产板块,助推房企资金成本降低,驱动净利率向上。

01 连续14年现金分红,内房股中名列前茅

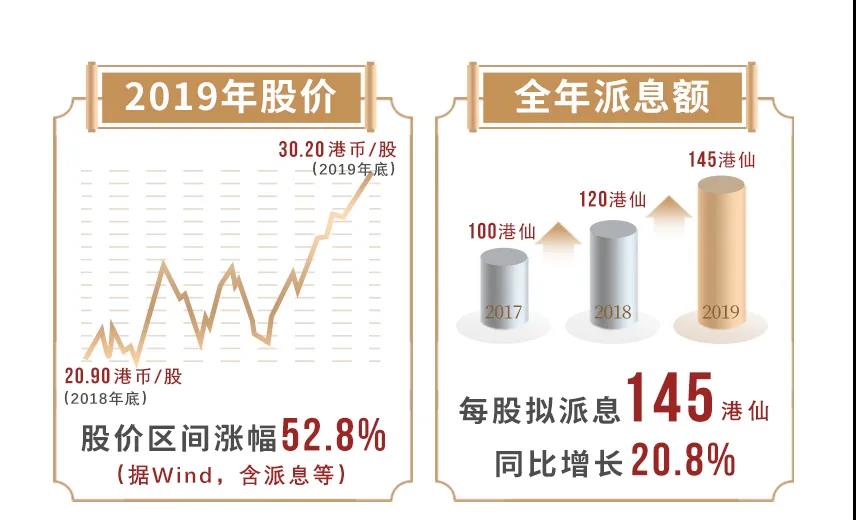

智通财经表示,从市场的角度来看,即便在2019年行业增速承压放缓的前提之下,世茂房地产依然在2019年的港股市场中表现极为耀眼——即便在年内较为动荡的市场中,股价依然跑出了52.8%的涨幅(据Wind区间涨幅数据,含派息等因素)的好成绩。

更值得关注的是,数据显示,世茂房地产自2006年来已经持续保持年年分红的惯例,有着长达14年的分红历史,且平均分红率达到32.67%。

⊙来源:世茂房地产2019年报

2019年,世茂派息进一步提升,每股全年派息1.45港元,同比增长20.8%,公司近三年每股股利增长率持续保持在20%以上。

丰厚的股息回报背后,世茂房地产在资本市场也有着优异的表现,2017-2019年,Wind行情数据显示,公司股价在复权情况下年涨幅分别达77.4%、29.0%、52.81%。即便是在今年金融市场大动荡的环境下,截至4月14日,2020年初至今呈现上涨态势,优于恒指13%的跌幅。

稳健成长+持续高分红,凸显世茂房地产长线价值。

02 2020年一季度表现,复苏势头强劲

根据4月2日公司公告,世茂房地产于今年3月的合约销售额约为203.2亿元,同比增长6%,在国内抗疫形势好转,复产复工稳步推进下,公司的复苏势头十分强劲。

其实3月以来,随着外围市场波动剧烈,恒指大幅杀跌,使得港股市场对于内房板块的估值进入了审慎的历史“冰点”。经过3月初市场的大幅错杀过后,世茂房地产开始领跑港股内房股触底反弹的复苏之旅——经过近期的大幅上涨,几乎已经超过了3月大跌前的水平。

世茂房地产(0813.HK)也入选了格隆汇平台年初评选的“2020年十大核心资产”之一。

⊙图片来源:格隆汇;数据支持:勾股大数据

随着大环境逐步向好,后续销售也将迅速回血。结合资本市场来看,市场悲观情绪已逐渐消散,随着行业数据向好,有望刺激世茂房地产估值进一步向上修复。

格隆汇表示,作为龙头标杆房企,世茂房地产本身土储优质且成本较低,此外,公司有着突出的并购能力、运营能力和产品能力,综合实力强劲,未来的增值空间相当可观。

| 上一篇:美茂配齐,为武汉再胖三斤 | 下一篇:战略之能 世茂为城市赋能的梦想和责任 |